Cotitzacions 2023

Publicat el 03/02/23

Ordre PCM/74/2023, de 30 de gener, per la que es desenvolupen les normes legals de cotització a la Seguretat Social, atur, protecció per cessament d’activitat, Fons de Garantia Salarial i formació professional per l’exercici 2023. Publicada al BOE del 31 de gener i amb efectes des del dia 1 de gener de 2023.

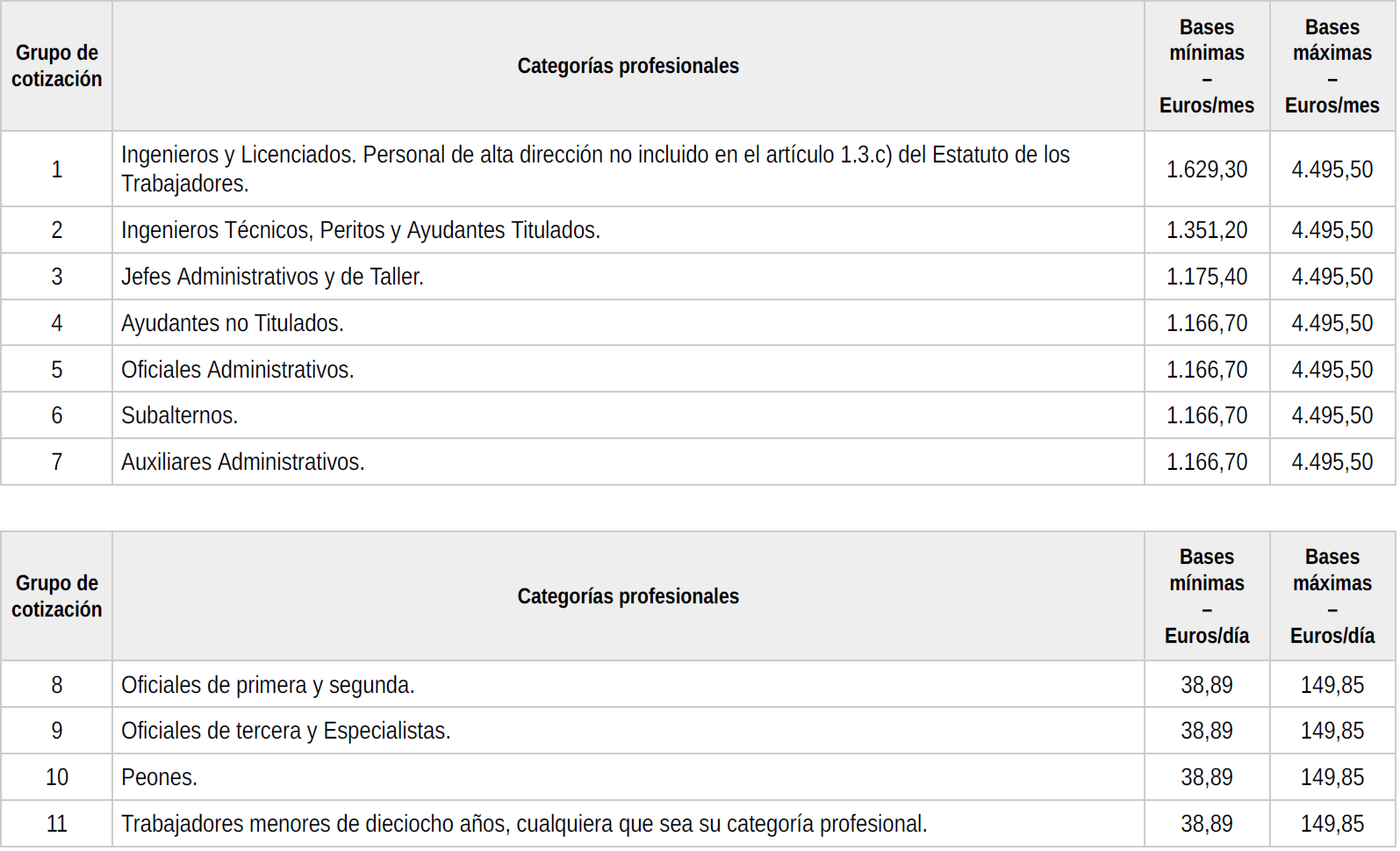

- L’import màxim de cotització a 4.495,50 euros mensuals i del mínim que no podrà ser inferior al salari mínim interprofessional vigent en cada moment, incrementat pel prorrateig de les percepcions superiors a la mensual sense que pugui ser inferior a 1.166,70 euros mensuals.

- Les bases màximes i mínimes de cotització per contingències comunes de cada grup de categories professionals seran les següents:

L’Ordre PCM/74/2023 indica els percentatges pels tipus de cotització al Règim General de la Seguretat Social des de l’1 de gener de 2023, que es mantenen sense canvis importants i seran els següents:

|

Contingències

|

Empresa

|

Treballadors

|

Total

|

| Comunes | 23,60% | 4,70% | 28,30% |

| Atur | 5,5% | 1,55% | 7,05% |

| FOGASA | 0,20% | – | 0,20% |

| Formació | 0,60% | 0,10% | 0,70% |

| MEI | 0,50% sobre contingències comunes | 0,10% sobre contingències comunes | 0,60% sobre contingències comunes |

Els tipus de cotització:

- Per a contingències comunes: 28,30%. Quan es tingui coberta la incapacitat temporal (IT) a un altre règim de la Seguretat Social, s’aplicarà una reducció a la quota que correspondria ingressar d’acord amb el tipus per a contingències comunes equivalent a multiplicar el coeficient reductor del 0,055 per dita quota.

- Per a contingències professionals, no s’aplica la tarifa de primes sinó el tipus únic del: 1,30% (0,66% IT y 0,64% invalidesa, mort i supervivència –IMS–).

- Els treballadors que no tinguin coberta la protecció dispensada a les contingències professionals efectuaran una cotittzació addicional equivalent al 0,10% , aplicat sobre la base de cotització escollida, pel finançament de les prestacions per risc durant l’embaràs i risc durant la lactància previstes a la Llei General de la Seguretat Social.

- Per cessament d’activitat: 0,90%.

- Per formació professional: 0,10%.

- La previsió a la Llei 21/2021, de 28 de desembre, de Mecanisme d’Equitat Inter-generacional (MEI) amb la finalitat de garantir el poder adquisitiu de les pensions i d’altres mesures de reforç de la sostenibilitat financera i social del sistema públic de pensions, substituint al factor de sostenibilitat de les pensions, mesura que va entrar en vigor l’1 de gener serà: 0,6% sobre la base de cotització per contingències comunes (0,5% a càrrec de l’empresa i 0,1% a càrrec del treballador).

Bases de cotització aplicables des de l’1 de gener de 2023:

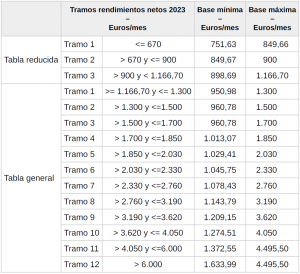

- Amb independència dels rendiments nets obtinguts pels treballadors per compte propi o autònoms, la base màxima de cotitzación serà de 4.495,50 euros mensuals.

- La taula general i la taula reduïda i les bases màximes i mínimes aplicables als diferents trams de rendiments nets seran les següents durant l’any 2023,:

El soci que més guanya

Publicat el 30/10/22

Una societat mercantil és un grup de persones que s’associen per invertir i treballar en un projecte econòmic conjunt esperant un retorn d’aquesta inversió.

Imaginem una societat amb 5 socis. Cada soci ha aportat exactament els mateixos diners a la empresa i el mateix esforç.

Al final del primer any han aconseguit un benefici abans d’impostos de 10.000 euros.

Si no existís el soci privilegiat, els socis s’haurien repartit el benefici així:

| Total guanyat | 10.000,00 |

| Soci 1 | 2.000,00 |

| Soci 2 | 2.000,00 |

| Soci 3 | 2.000,00 |

| Soci 4 | 2.000,00 |

| Soci 5 | 2.000,00 |

Es a dir, cada soci haurà rebut 2.000,00 euros, que els podrà gastar íntegrament.

Però això no és així, doncs Hisenda exigeix la seva part del pastís:

| Total guanyat | 10.000,00 |

| 25% Impost Societats | -2.500,00 |

| Total a repartir (brut) | 7.500,00 |

| 19% Impost sobre dividend | -1.425,00 |

| Total a repartir neto | 6.075,00 |

| Soci 1 | 1.215,00 |

| Soci 2 | 1.215,00 |

| Soci 3 | 1.215,00 |

| Soci 4 | 1.215,00 |

| Soci 5 | 1.215,00 |

I això no acaba aquí, doncs si els socis fan compres gravades, normalment, al 21% d’IVA estaran pagant 210,87 euros cadascun.

Per tant, dels 10.000 euros que ha guanyat la companyia, Hisenda ha cobrat 4.979,34 euros (el 49,79%) i cada soci ha cobrat 1.004,13 euros (10,04%).

En resum, Hisenda s’emporta la meitat dels beneficis empresarials i la resta es reparteix entre els socis.

La intel·ligència del lector considerarà el grau de pressió fiscal.

Encara parlem de incrementar els impostos?